L'agrégation bancaire : la solution qui facilite votre gestion financière

imene-lechkhab-marketing

•

24 oct. 2024

Aujourd'hui près de la moitié des consommateurs en France sont multibancarisés. Que soit notre compte chez une banque traditionnelle comme la Caisse d’Épargne ou le Crédit agricole, celui d’une banque 100% en ligne comme BousoBank et aussi notre compte PayPal… La multiplication des canaux de paiement s’est accélérée ces dix dernières années, conséquemment à la digitalisation de notre mode de consommation.

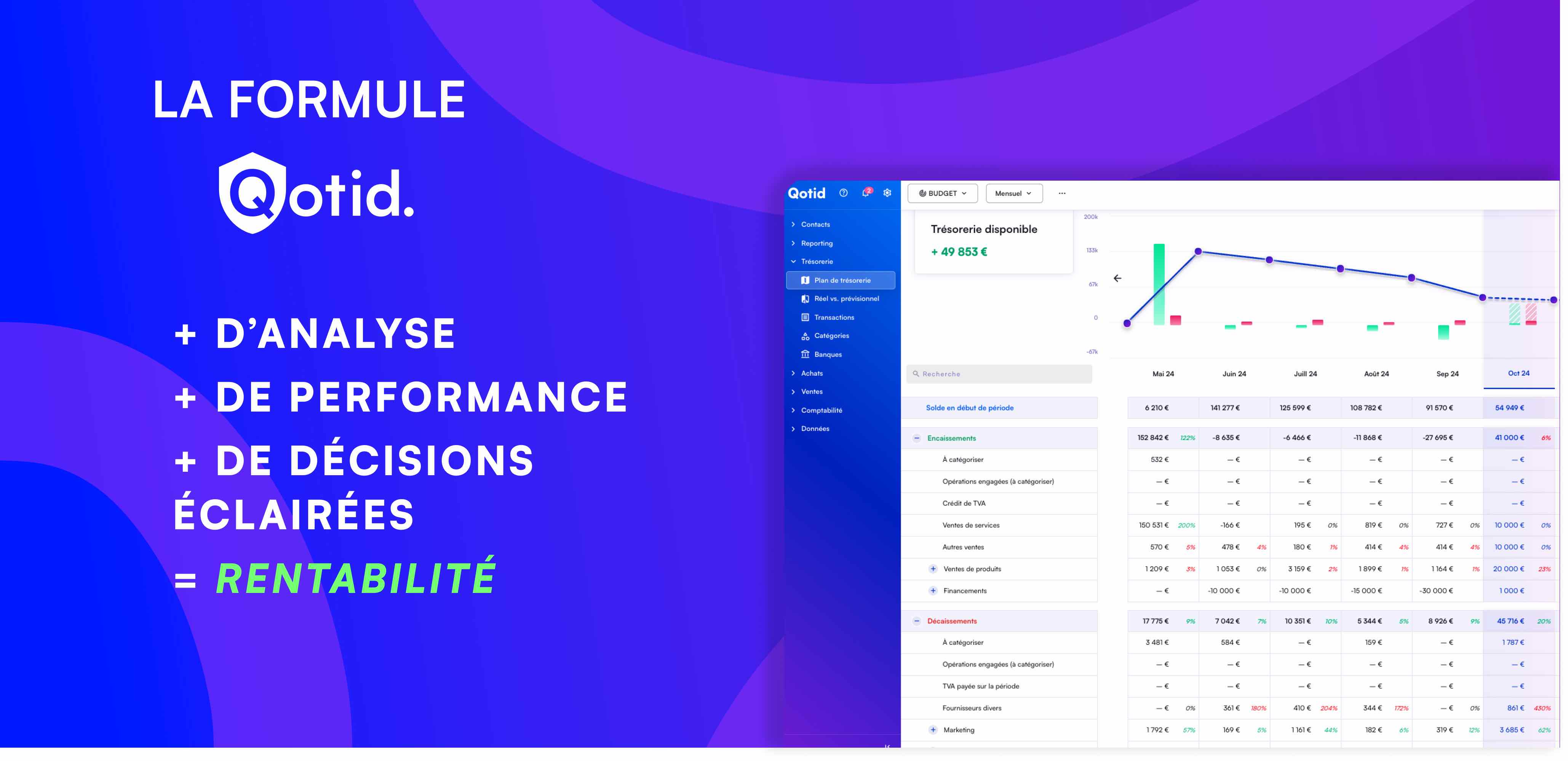

Les entreprises sont quant à elles bien plus touchées par la multibancarisation, rendant indispensable l’agrégation de leurs divers comptes dans une seule interface. Pourquoi ? Pour une meilleurs visibilité de leurs finances et une prise de décision éclairée et informée !

Heureusement, les entreprises de la Fintech se sont rapidement développées afin de répondre à ce besoin croissant et offrent des options de gestion multibancaire de plus en plus poussées.

Qu’est-ce que l’agrégation bancaire ?

L'agrégation bancaire consiste à regrouper les données de plusieurs comptes bancaires au sein d’une seule interface. Grâce à une solution d’agrégation, il devient possible d’accéder à l’ensemble de vos flux financiers en un clin d'œil, facilitant ainsi une meilleure visibilité des finances de l’entreprise.

Avec l'essor de l'open banking, mis en place par la DSP2 (la directive européenne sur les services de paiement) entrée en vigueur en 2018, les API des banques permettent désormais aux logiciels de gestion financière comme Qotid d’offrir une vue d’ensemble de vos finances sans avoir à vous connecter à chaque banque séparément.

Le concept est semblable au virement bancaire, mais il bénéficie d’une sécurité supplémentaire : celle de votre approbation via votre appareil et une authentification (biométrique, FaceID, mot de passe…).

Qui peut être agrégateur de comptes bancaires ?

Les agrégateurs bancaires sont des logiciels ou applications de la Fintech, c'est-à-dire des entreprises spécialisées dans la gestion financière. Les banques proposent elles aussi des services d’agrégation bancaire, pour répondre à une demande croissante liée à la multibancarisation de ses clients.

Toutefois, pour être agrégateur bancaire, il faut assurer une protection maximale des données bancaires des clients. Ce service ne peut être assuré que si l’entreprise est certifiée par la DSP2 et a été agrée par l’ACPR, l’Autorité de Contrôle Prudentiel et de Résolution. Ces réglementations strictes autour de l’open banking établissent la sécurité dans le transfert et le partage des données bancaires via une API.

Qui est la DSP2 ?

La DSP2 (Deuxième Directive sur les Services de Paiement), arrivée en 2018, établit la réglementation autour des paiements en ligne. On lui doit notamment le renforcement de la sécurité grâce l’authentification forte : d’où les achats en ligne qui vous redirigent vers l’application de votre banque et vous demandent de vous authentifier plusieurs étapes ! Bien que ces étapes au moment de l’achat soient fastidieuses, elles sont néanmoins nécessaires pour la sécurité de vos données bancaires.

Mais ce besoin de sécurité ne concerne pas seulement les paiements en ligne, puisqu’il entre également en vigueur lors de l’utilisation d’un agrégateur bancaire. La DSP2 pose aussi des conditions formelles aux applications ou interfaces d’agrégation de comptes bancaires. Ainsi, elle vous permet d’avoir une vue d’ensemble sur vos différents comptes bancaires sans avoir à vous soucier de la sécurité de vos données bancaires. En effet, ces dernières sont cryptées grâce à des solutions hautement sécurisées comme Powens et Bridge.

Qu’est-ce qu’une API dans l’agrégation bancaire ?

Largement utilisée par les logiciels de gestion financière, l’API (interface de programmation d’application) est une sorte de tunnel qui permet l’échange de données entre deux interfaces. Prenons l’exemple de Qotid, qui possède près de 76 intégrations via API. Chacune de ces intégrations permet de partager des informations avec d’autres logiciels ou plateformes : que ce soit vos données de comptabilité chez Pennylane, Sage ou encore votre PMS hôtel, toutes vos factures sont récupérées depuis ces plateformes jusqu’à notre logiciel. Vous pourrez alors bénéficier d’une vue d’ensemble sur vos échéances sans avoir à tout transférer manuellement.

Quels sont les bénéfices d’une agrégation bancaire ?

L’agrégation bancaire offre de nombreux avantages aux entreprises et aux particuliers :

Centralisation des comptes bancaires : Accédez à tous vos comptes via une seule plateforme.

Paiements simplifiés : Suivez vos flux de paiements en temps réel, sans avoir à basculer entre plusieurs interfaces bancaires.

Visibilité accrue : En un coup d'œil, obtenez une vue complète de vos finances professionnelles, ce qui facilite la prise de décision et la gestion de la trésorerie.

Gain de temps : L’automatisation des tâches de suivi bancaire permet de consacrer plus de temps à des tâches à plus forte valeur ajoutée.

Fonctionnalités des agrégateurs bancaires

Synchronisation en temps réel des données de plusieurs banques

La synchronisation en temps réel est l'une des fonctionnalités clés d'un bon agrégateur bancaire. Elle permet de collecter et d’afficher instantanément toutes les transactions effectuées sur les différents comptes bancaires associés à une entreprise.

Grâce à l'utilisation des API (conformément à la directive DSP2), l'agrégateur peut obtenir un flux continu de données financières, évitant ainsi les décalages dans les informations. Cela garantit une visibilité immédiate et précise sur la trésorerie de l’entreprise, essentielle pour des prises de décision rapides et informées.

Compatibilité avec de nombreuses institutions financières

Un bon agrégateur doit être capable de se connecter à un large éventail de banques et institutions financières, qu’il s’agisse de banques traditionnelles ou de néo-banques telles que Boursobank.

La capacité de l'agrégateur à se synchroniser avec plusieurs institutions est cruciale pour répondre aux besoins des entreprises à l’ère de la multibancarisation.

Cette compatibilité offre une flexibilité maximale aux entreprises qui travaillent avec différents prestataires bancaires, tout en consolidant les données financières dans un tableau de bord unique et centralisé. En plus des banques, des logiciels de gestion de trésorerie multiplient les intégrations et vous permettent également de transférer automatiquement les données comptables (devis, factures) et de payer plusieurs factures en un clic.

Catégoriser les transactions, définir les règles de catégories et créer ses propres catégories de flux

La catégorisation des transactions est un autre pilier des agrégateurs bancaires performants. Cette fonctionnalité permet d’organiser les entrées et les sorties de trésorerie en fonction de catégories prédéfinies (salaires, fournisseurs, frais généraux, etc.), tout en donnant la possibilité de définir des règles personnalisées.

Par exemple, une entreprise peut choisir de classer automatiquement toutes les factures d’un fournisseur sous une catégorie spécifique. De même, si l’application possède cette fonctionnalités, elle peut réaliser un lettrage comptable.

Cela facilite l'analyse des dépenses, améliore la gestion budgétaire et permet d'identifier rapidement des tendances ou des anomalies. L’ajout de catégories personnalisées est particulièrement utile pour les entreprises avec des besoins spécifiques ou des secteurs d’activité uniques.

Visualiser ses décaissements, encaissements et solde de trésorerie

La visibilité des décaissements (paiements sortants), encaissements (revenus entrants), et du solde de trésorerie est cruciale pour toute entreprise.

Un agrégateur performant doit permettre de visualiser ces éléments de manière simple et graphique, en temps réel grâce à un tableau de bord, ce qui aide à anticiper les périodes de tension financière ou à profiter des excédents de liquidité pour investir.

Cette vision instantanée des flux financiers permet également de détecter les écarts entre les prévisions et les mouvements réels, pour ajuster les stratégies financières de manière proactive.

À lire aussi : Les meilleurs logiciels de gestion de trésorerie

Prévisions budgétaires

Les prévisions budgétaires constituent une fonctionnalité avancée mais essentielle pour une gestion proactive des finances d'entreprise.

Un bon agrégateur bancaire doit être capable de prévoir les flux de trésorerie à venir en se basant sur les transactions passées, les paiements récurrents, et les informations disponibles sur les futurs encaissements et décaissements.

Ces prévisions sont indispensables pour planifier les besoins en liquidité, identifier les périodes où l'entreprise pourrait faire face à des déficits de trésorerie, et mettre en place des stratégies d'ajustement (comme négocier des délais de paiement ou rechercher des financements). La fonctionnalité de prévision budgétaire aide aussi à comparer les résultats réels avec les objectifs financiers de l'entreprise.

Visualiser ses échéances pour régler rapidement les problèmes de retard de paiement

Le respect des échéances de paiement est crucial pour maintenir de bonnes relations commerciales et éviter les pénalités financières.

Votre agrégateur bancaire doit permettre de suivre les échéances à venir, tant pour les paiements à effectuer que pour les encaissements attendus. En identifiant rapidement les retards de paiement, l’entreprise peut prendre les mesures nécessaires pour éviter des incidents de trésorerie ou des frais de retard. Cette fonctionnalité contribue également à une gestion optimisée des créances et des dettes, garantissant que l’entreprise honore ses engagements financiers tout en évitant de laisser de l’argent sur la table.

Ces fonctionnalités sont essentielles pour toute entreprise cherchant à améliorer sa gestion financière. Elles permettent d’optimiser le suivi des flux financiers, de prévenir les problèmes de liquidité et de prendre des décisions éclairées basées sur des données actualisées en temps réel.

Qui est concerné par l’agrégation de comptes bancaires ?

Il s’agit bien entendu de besoins essentiels pour les entreprises comme les PME et grands groupes. S’il s’agit d’une entreprise multi-site comme une chaîne de restauration ou d’hôtellerie, alors il est absolument indispensable d’utiliser un agrégateur de comptes bancaires aux fonctionnalités avancées.

Pour les particuliers, une étude de Square relève que 42% des clients bancaires sont multibancarisés. Certes, les utilisateurs de banques en lignes en complément d’une banque traditionnelle sont de plus en plus nombreux, surtout dans la tranche des 18 - 35 ans. C’est un phénomène qui tend à se généraliser avec la digitalisation des paiements. Les agrégateurs bancaires très connus comme Bankin’ sont très utiles pour promouvoir une éducation financière générale.

Concernant les travailleurs indépendants ou les free-lances, bien que ces derniers doivent jongler entre leur compte bancaire personnel et professionnel, leurs besoins restent tout de même assez limités. Tout dépend bien entendu du potentiel du projet de l’entreprise.

Si vous vous lancez sur une grande chaîne de production (industrie textile, restauration et hôtellerie multi-site, etc.) avoir une fonctionnalité de planification financière est un très bon choix.

FAQ

1. Puis-je initier des paiements depuis l’agrégateur ?

Certains agrégateurs bancaires possèdent des fonctionnalités de paiements, notamment les logiciels de gestion financière. Pour une PME ou grande entreprise, il peut être très intéressant d’initier des paiements depuis son agrégateur afin de fluidifier vos transactions. Avec des logiciels comme celui de Qotid, vous pouvez payer plusieurs factures en un seul clic et visualiser vos échéances de paiement grâce à la fonctionnalité de balance âgée. Vous n’aurez alors plus à vous soucier des oublis ou retards de paiements.

2. Comment sont protégées les données bancaires ?

Depuis 2018, l’open banking est soumis aux normes de sécurité de la DSP2, en utilisant des mécanismes d'authentification forte et des API sécurisées pour protéger vos données.

3. Comment fonctionne l’API d’un l’agrégateur bancaire ?

L'API permet de se connecter aux banques ou à d’autres logiciels de gestion, et d’accéder à vos informations en toute sécurité, vous offrant une vue d’ensemble sur vos finances.

4. Peut-on aussi agréger ses investissements (patrimoine, placements en Bourse, crypto…) ?

Oui, il existe des applications spécialisées dans l’agrégation bancaire comme Finary, qui vous permettent d’agréger vos placements immobiliers, vos actifs et même les cryptomonnaies.